①今期8円増配の74円配当

②PBRは1倍台で割安

③株価チャートは底入り感あり

*ただし、業績は下方修正で通期見通し不透明

7951 ヤマハの基本情報

ヤマハは静岡県浜松に本社を置く総合楽器メーカーです。ピアノや電子楽器、ギター、管楽器などのほか、音響機器、lOT機器も展開しています。

総合楽器メーカーは世界唯一で、海外売上比率は7割強のグローバル企業です。中国や東南アジアが成長柱となっており、またギター事業の戦略策定機能を米国に集約しています。

業績的には2024年3月期は下方修正が発表されています。

株価は3,400円付近で推移しており、年初来安値を更新しています。過去5年間でも最安値圏にいますので、割安感はでてきていますが、PER15倍以上、PBR1倍以上で相対的には絶対的に割安といはいえず、配当利回り率も特別高いというわけでもないため、株価は今後も下値を探る展開になる可能性が十分にあるように思えます。

【URL】https://jp.yamaha.com/index.html

【決算】3月

【特色】ピアノや管楽器など楽器総合。電子ピアノでは世界首位。音響機器を拡大中。M&Aに積極的

【業種】娯楽用品 時価総額順位 7/49社

【上場】東証プライム

11月22日引け後の指標データ

【予想PER】17.64倍

【予想PBR】1.25倍

【予想配当利回り】2.05%

【予想1株配当】74円

【発行株式数】187,300千株

第2四半期決算内容(11月1日発表)

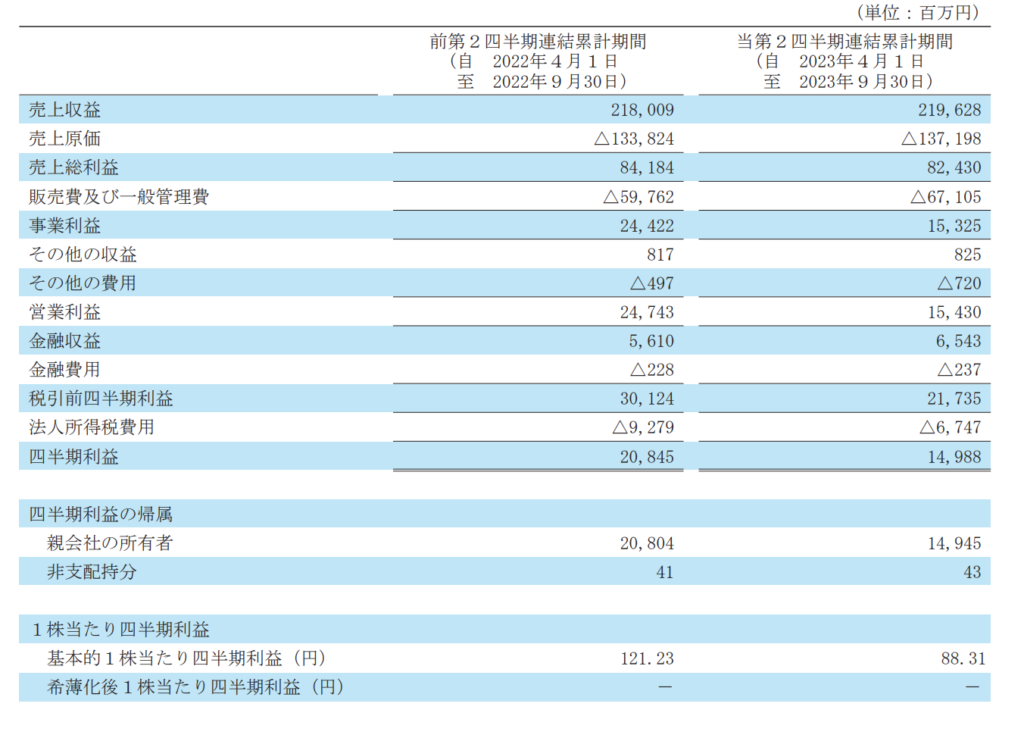

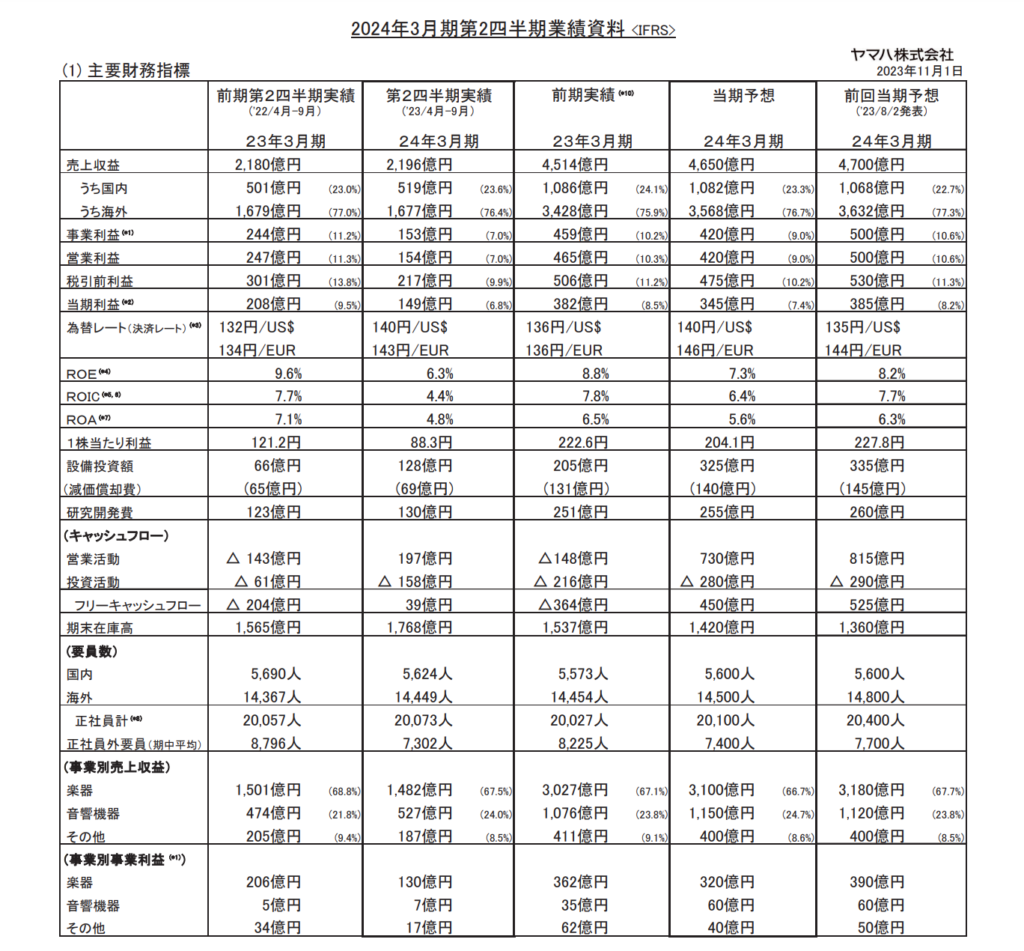

ヤマハの2024年3月期の通期決算の経常利益は「47,500」百万円を見込んでいます。当初は「58,000」百万円が予想されていましたが、11月1日の中間決算発表で下方修正されました。

海外に事業を展開している製造業は円安の追い風を受けて業績を伸ばす中ですので、今回の通期の下方修正は市場ではネガティブサプライズとして受け取られました。要因としては、以下のポイントがあげられています。

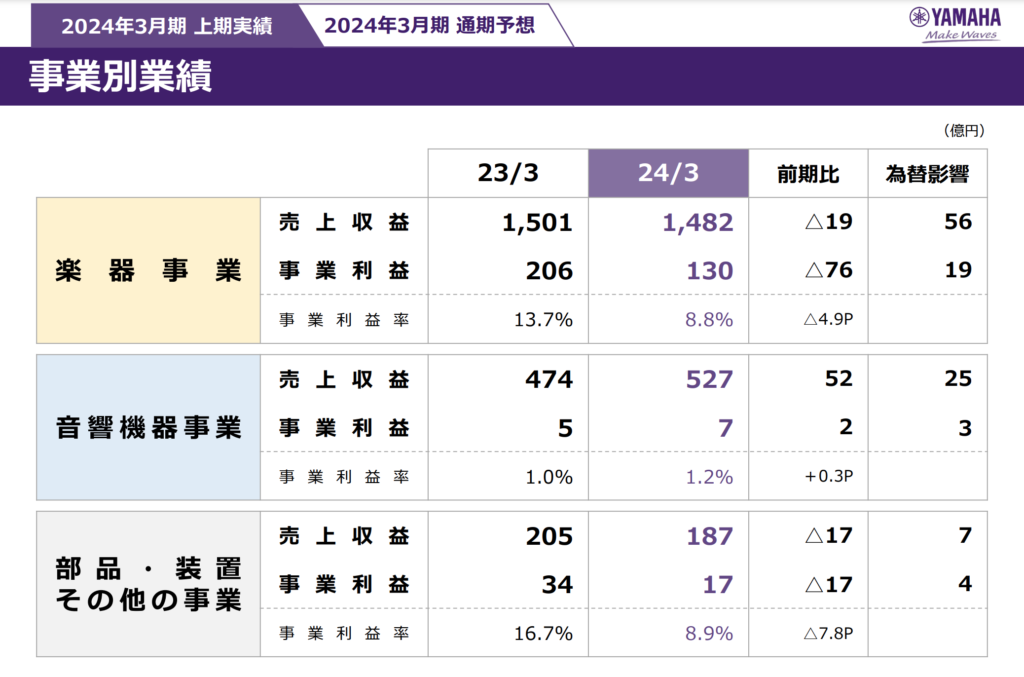

音響事業は比較的好調です。振るわないのは、楽器事業です。上期はデジタルピアノの市況が悪く、また中国市場の回復の遅れによることが要因です。また、売上減少に伴い、在庫削減のため生産数の減少が響いています。下期も引き続き中国市場の不振と、減産による損益悪化による減益が見込まれていることが説明されています。

円安による為替差益の増収がある中での減益ですので、2025年以降の業績に対しても少し懐疑的にならざるを得ません。音響事業が伸びているとはいえ、主力事業である楽器の売上が伸びないと、ヤマハの企業全体の業績に底打ち感がでないからです。

楽器市況が上向くまでは、個人投資家の方が抱える業績への不安が拭えないので、ヤマハの株価も一時的に上昇しても年初来安値の更新が続く可能性もあると思います。

参考:https://www.yamaha.com/ja/ir/presentations/

第2四半期決算発表のポイント

決算概要

【24/3月期 上期実績】

・デジタルピアノの市況の弱さと中国市場の回復の遅れから楽器は減収も、法人向け音響機器の復調と為替影響により増収

・楽器の売上減少と在庫削減のための生産調整等により減益

業績予想

【24/3月期 通期予想】

・中国の市況回復遅れを踏まえ、売上収益を下方修正

・減収に加え、さらなる減産による工場損益悪化等により、事業利益を下方修正

・年間配当は74円を予想

第2四半期損益計算書

四季報コメント

四季報2023年秋号のコメントです。

【増益幅縮小】部材不足続いた音響機器が下期に出荷拡大。柱の楽器はギターが買収企業の貢献大。好採算のピアノは高価格帯が回復。営業益上向く。ただ欧米の低価格帯ピアノ苦戦で前号より増益幅縮小。増配。

【音 響】新興国で需要高い当社製オーディオが三菱自動車から市場別に再編、営業や開発部門の合理化を徹底。

ヤマハの配当

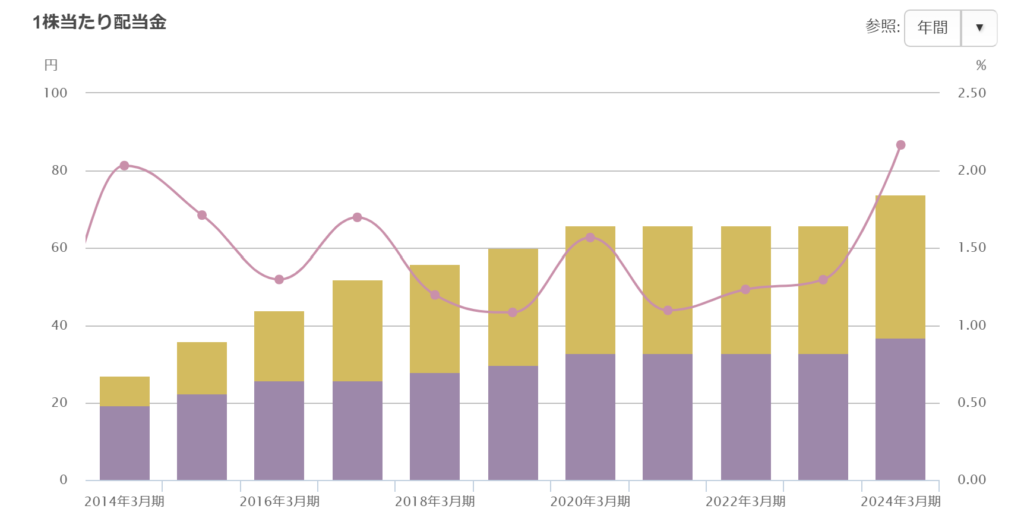

ヤマハの配当性向は50%を目標に据えられていますが、実際の2024年3月期は配当性向36.3%の年間74円の配当額が予定されています。

過去10年間の推移を見ると、2014年3月期は年間で27円の配当額で、2020年3月期の年間66円まで毎年増配が発表されていました。以降2023年3月期までの4年間は年間66円で据え置かれていましたが、今期配当は74円の8円増配が発表されています。

現在の3,417円で計算した場合の、配当利回り率は2.17%です。製造業で業績の良い企業は4%超えのところも少なくないので、決して高い配当利回り率とはいえません。

配当目的に株主を集めるためには、配当性向の引き上げと、毎年増配を繰り返すような株主還元への心意気がほしいところです。

【次の配当権利日】2024年3月27日

【配当金】 37.0 円 (期末配当)

ヤマハの株主優待

ヤマハの株主優待は100株以上の保有で以下の優待券がもらえます。

権利付き最終月は3月の年に1度です。オリジナルギフト商品(カレーやふりかけ等のセット)かヤマハ楽器店の優待券のどちらかが選べます。

ただ、100株以上の保有で500円相当なので、優待利回りという点では、お得とはいえない内容だとは思います。2,000株以上の保有でも5,000円相当です。現在の3,417円の株価で計算すると、ヤマハ株を2,000株購入するには683万4千円が必要になりますので、優待利回り率は「0.073164」%です。

3月末の優待内容

以下の1~3より一つを選択できます。

①~③より1つを選択

①ヤマハリゾートのオリジナルギフト商品

②ヤマハグループ楽器店の優待券

③自然保護団体への寄付

100株以上

1,500円相当

1,000株以上

保有 3年未満:3,000円相当

3年以上:5,000円相当

2,000株以上

保有 3年未満:5,000円相当

3年以上:7,000円相当

株主優待特別企画

上記優待品に加えて、抽選でヤマハ関連CD・Blu-rayを120名様にプレゼント

※2022年株主優待特別企画の内容

ヤマハの自己株式の取得

ヤマハは「自己株式の取得」いわゆる自社株買いを時折行っています。

直近では、2023年2月7日に500万株、150億円を上限とする自社株買いが発表され、6月までに約285万株、約150億円の自社株買いが実際に実施されました。

自社株買いは株式還元の一環として企業が実施する施策で、発表後に株価が上昇することが多いです。実施前後は株価5,000円前後で推移していましたが、終了の6月中旬までに5,876円をつけています。当時は日経平均が絶好調で地合いが良かったことも無関係ではないとは思いますが、結果として4カ月で15%程の株価上昇となりました。

もちろん自社株買いを発表したからといって100%株価が上昇するわけではありません。空売り機関に狙われて下がることもありますし、信用買残で持っている方にとっては、この機に利益確定売りをしたいという思惑もあるでしょう。しかし、150億円の買い手がバックにいるというのは、買いで入っている個人投資家の方にとって心強い味方であることは間違いないです。

ちなみに、ヤマハは過去5年間で、2019年2月、2019年11月、2021年8月、2023年2月と4度の自社株買いを行っています。いずれの発表も四半期決算発表月です。発表翌日は株価が跳ねあがる傾向にあるので、比較的発表の可能性の高い2月の3Q決算発表前の安値で拾っておくというのも、キャピタルゲインを狙う戦略としても有効だと思います。その後、もし実際に自社株買いが発表されて、3月末まで保有を続けた場合は、配当(インカムゲイン)も得られます。

自社株買いは、配当金と同じく株主への還元となります。株主にとって配当金は恩恵がわかりやすい還元です。自社株買いはどうして株主還元となるのでしょうか。株の価値を測る指標には、EPSやPERといったものがあります。EPSはEarnings Per Shareの略で、1株当たりの利益を指します。これは企業の当期利益を、発行株式数で割ったもの。自社株買いにより発行株式数が減れば、EPSつまり1株当たりの利益が増えるのです。株主が保有する株の価値が上がるということになります。

市場での株価が割安かどうか判断するための指標がPERです。Price Earnings Ratioの略で、株価収益率のことです。これは「株価÷1株当たり利益(EPS)」で計算されます。つまり株価がEPSの何倍まで買われているかを示しています。PERの値が高いと買われすぎ、低いと安過ぎと判断されるのです。たとえば1株当たり利益が100円で、株価が1,000円だと、PERは10倍と計算できます。

自社株買いは1株当たりの利益を高くします。1株当たりの利益が120円まで上がるとPERは約8.3倍。割安と判断され、以前と同じPER10倍まで買われるなら、株価は1,200円まで上がります。こうした株価の上昇も、自社株買いによる株主への還元と言えるでしょう。

みんなのマネ活 https://www.rakuten-card.co.jp/minna-money/securities/stock/article_2108_00002/

株価チャートの推移

ヤマハの直近2年の株価チャートを見ると、2022年1月から今年7月までの1年半の間、4,500円~6,000円を行ったり来たりのボックス相場になっていました。

それが今年の8月の決算で暴落してから、右肩下がりのチャートを描いてきています。11月17日には年初来安値の3,384円をつけました。3か月で2,000円近い下げです。

これは楽器市況の悪化、先行きの業績不安などの売り材料が重なったこともありますが、チャートが底割れして売りが売りを呼ぶ展開になっているような気もします。特に11月の決算後の下げは、空売り機関も参入した形跡もないので、個人投資家の方の投げ売りだと推測できます。円安で好業績で手厚い株主還元策を実施している企業も多いので、このままヤマハ株を長期で持つより他に乗り換えた方がマシという、ヤマハへの見限り売りとも受け取れます。

ただ、PBRも1倍に近づいてきており、ようやく底入れした感があります。本日11月22日は前日比+100円の3,606円の終値をつけていますし、3日連続で陽線です。このチャート形状であれば、一旦25日線の3,736円あたりまでは戻してくるでしょう。

日足チャート(6カ月)

週足チャート(1年)

週足チャート(2年)

ヤマハの需給データの確認(11月17日時点)

信用倍率

11月17日時点で信用倍率は「3.28」です。需給は買残は少ないとはいえませんが、売残もある程度積み上がっています。

信用買いは個人投資家がレバレッジを掛けたいときに、お金を借りてする株式を買う行動ですので、短期で株価が急落した銘柄(特に人気銘柄)は必然的に信用買残が増える傾向にあります。ヤマハのような知名度のあるプライム銘柄の場合は、安値であればあるほどなおさら買いたくなるのが投資家心理です。

また、信用取引の量についてはこの5カ月の間に10倍に激増しています。6月30日時点では売残「30,900」に対して、買残「74,800」でしたが、11月17日時点では売残「302,700」に対して、買残「993,900」です。これは、自社株買いが終わり買い支えがなくなったタイミングで決算のコンセンサス未達、下方修正が悪材料になって株価が下落したことが関係していると考えられます。ヤマハのような知名度のあるプライム銘柄が株価が急落して、割安感があれば個人投資家の注目度と出来高は上がるからです。

機関投資家の空売り情報

ヤマハの機関による空売りは11月21日時点では「0」です。

2023年はシティーグループと野村證券の2社によって、空売り実績がありますが、いずれも短期間で撤退しています。

5年チャートで見てみても、現在の3400円前後の株価は最安値の水準です。通期業績が下方修正されたとはいえ、増配予想されているプライム銘柄にこの安値圏で空売りを仕掛けるのはさすがに旨味がないのでしょう。

では、誰が売っているのかというと、株価が下げ止まらないことと業績の先行き不透明感から個人投資家の方が投げ売りをしているのだと思われます。

需給情報のまとめ

ヤマハで儲けを出すための戦略は?

わたしはヤマハの株価は3,384円が一旦の底値でこれから少しずつ値を戻していくと思います。ただ、再び大量の自社株買いを実施するなどのよっぽどの好材料がない限り、急激に株価が上がる可能性はあまりないかなと考えています。

なぜなら、配当利回り率が2%弱で、株主優待もそれほどお得感がないからです。また、業績は下方修正ですし、下期も先行き不透明です。このままの市況が続けば、来期の業績も不安材料になるので積極的に買いで入る動機に欠けます。

まもなく、新NISAがはじまりますが、はじめて株を購入しようと思う個人投資家の方が、最初に現在のヤマハ株を選ぶでしょうか。わたしなら、最初は安全パイの高配当の銘柄や好業績の銘柄を選ぶと思います。そう考えると、インカムゲイン狙いの新規の買いはなかなか入りにくいと思います。

また、ここ3カ月の下落チャートは強烈です。連日陰線をつけて、年初来安値を更新し続けてきています。移動平均線が全部下を向いているような、これほどまでに綺麗な下げトレンドが続くと、安値を狙って入った個人投資家の方も、少し上昇した25日線あたりでやれやれ売りをしたくなります。

25日線突破が第一関門でしょう。そこをすんなり抜いてくるようであれば、年内で4,000円まで戻す可能性も十分あると思います。逆に25日線で跳ね返されるようであれば、再度下を試す展開もあるでしょう。ただ、さすがに3,300円を割ったりPBR1倍割れるような株価水準に入ってこれば、そこが本当の底となって次の決算までは上昇していくのではとも思います。

一方でシンプルに売られすぎ、悪材料出尽くしによる反転という線も十分にありえます。このあたりで下げ止まって、チャートがトレンド転換すれば4,500円まで戻す可能性もなきにしもあらずです。

ただ、わたしが思うに、ヤマハでキャピタルゲインを狙うならこのあたりの値から下押ししたときに拾って、25日線付近まで反発したら欲張らずに利益確定をすることがまず無難な戦略だと思います。これ以上の安値更新は考えにくいので、安値で拾って25日線あたりで指値をしておき、1~2週間放置すると思います。その値で刺さったあとも、移動平均線を注視しながら日によってロット数を調整しながら、リバウンドを狙っていくと思います。

また、この戦略はあくまでも次の決算発表の1週間前あたりまでです。次の決算も下方修正リスクがあるかもしれないと、株価の暴落が頭をよぎる頃なので、ボラティリティーが大きくなる可能性があります。出来高も増えて、株価の動きも予想しずらくなるからです。

いずれにせよ、必ず上がる、必ず下がると思い込むのは危険ですので、トレンドの流れにさからわずに良い取引を行っていきましょう。

*あくまでわたしの私見によるものですので、株の売買は自己責任でお願いいたします

コメント